認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

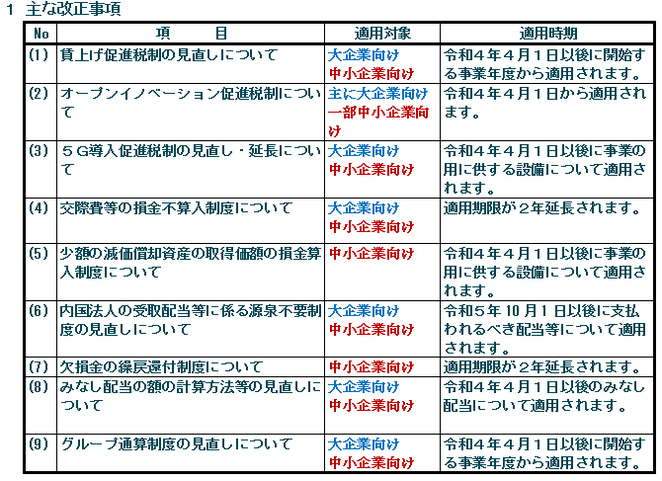

令和4年度税制改正大綱の概要

Ⅰ 法人課税関係

1. 賃上げ促進税制の見直しについて

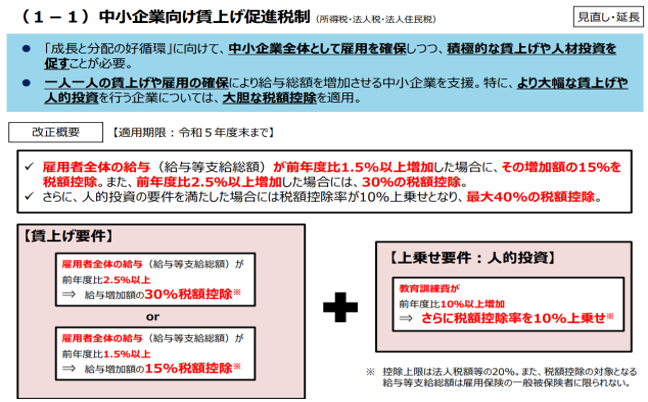

① 中小企業向け賃上げ促進税制

雇用者全体の給与等支給総額が前年度と比較して1.5%以上増加した場合、給与増加額の15%について税額控除が適用されます(2.5%以上増加した場合は、給与増加額の30%について税額控除が適用されます)。

また、上記の上乗せ要件として、教育訓練費が前年度と比較して10%以上増加した場合は、税額控除率が10%上乗せされます。

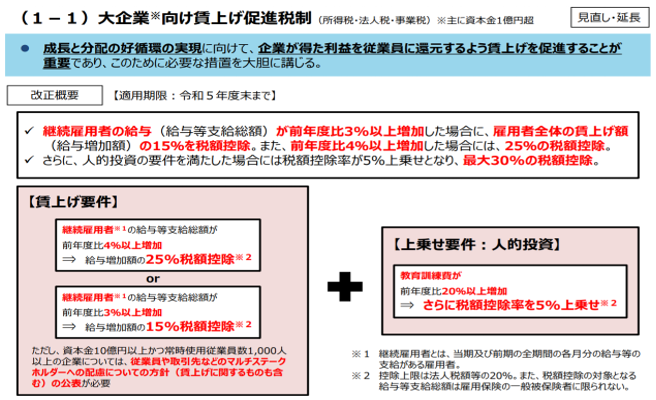

② 大企業向け(資本金1億円超)賃上げ促進税制

継続雇用者の給与等支給総額が前年度と比較して3%以上増加した場合、給与増加額の15%について税額控除が適用されま

す(4%以上増加した場合は、給与増加額の25%について税額控除が適用されます)。

また、上記の上乗せ要件として、教育訓練費が前年度と比較して20%以上増加した場合は、税額控除率が5%上乗せされま

す。

継続雇用者…当年度及び前年度の全期間で各月分の給与等の支給がある雇用者をいいます。

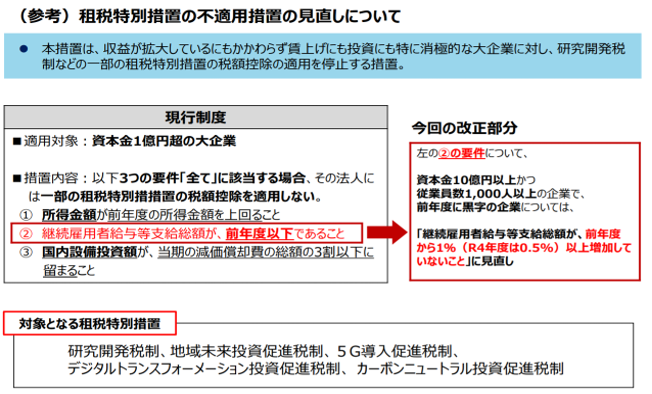

なお、資本金1億円超の大企業については、以下の4つの要件にすべて該当する場合、税額控除の適用は停止されます。

① 当該事業年度の所得金額が前年度の所得金額を上回ること

② 継続雇用者給与等支給総額が前年度以下であること

③ 国内投資設備額が当期の減価償却費の総額の3割以下であること

④ 資本金10億円以上かつ従業員数1,000人以上の企業で前年度が黒字に該当する場合は継続雇用者給与等支給額が前

年度から1%以上(令和4年度は0.5%)増加していないこと

また、賃上げ税制適用にあたって、資本金10億円以上の法人については、給与等の引き上げの方針等をホームページに公表しなければならないほか、公表内容を経済産業大臣への届出をするとともに、経済産業大臣が発行する届出受領書について、確定申告書提出時に届出受領書の写しを添付することが要件となります。(ステークホルダー要件)

注:ステークホルダー要件

給与等の支給額の引き上げの方針、下請事業者その他取引先との適切な関係の構築の方針その他の政令で定める事項

を公表することをいいます。

給与等の引上げの方針の公表・届出等の具体的な手続き

(資本金の額等が10億円以上、かつ常時使用従業員数1,000人以上の法人の場合)

① 給与等の引上げの方針等をホームページに公表

② 公表内容等を経済産業大臣に届出

③ 届出の内容を確認後、届出受領書を事業者に対し経済産業大臣が交付

④ 確定申告書の提出時に、経済産業大臣が発行した届出受領書の写しを添付する

2.オープンイノベーション促進税制について

事業会社が一定のベンチャー企業株式を出資の払込みにより取得した場合、その株式の取得価額の25%相当額の所得控除を認める「オープンイノベーション促進税制」について、売上高に占める研究開発費率が10%以上の赤字会社に該当する場合は、設立15年未満の場合も対象となり、適用期限が2年間延長されます。

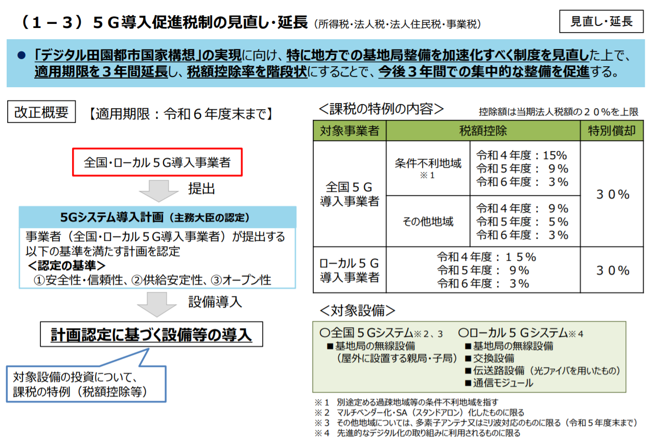

3.5G導入促進税制の見直し・延長について

5G導入事業者が設備等を取得したことによる、税額控除・特別償却の適用について、適用期限が令和7年3月31日まで延長されることとなります。

4.交際費等の損金不算入制度について

交際費の損金不算入制度について、「交際費等の損金不算入(措法61の4)」及び「接待飲食費の50%損金算入特例」、「中小法人に係る損金算入の特例(800万円の定額控除特例)」が、令和6年3月31日まで延長されることとなります。

5.少額の減価償却資産の取得価額の損金算入制度について

少額の減価償却資産の取得価額の損金算入について、以下の内容のものに見直しが行われます。

① 少額の減価償却資産の取得価額の損金算入

(1台又は1基の取得価額が10万円未満)

② 一括償却資産の損金算入

(1台又は1基の取得価額が20万円未満のものについて3年償却)

③ 中小企業者等の少額減価償却資産の取得価額の損金算入の特例

(1台又は1基の取得価額が10万円未満)

上記資産について、貸付用資産として事業の用に供したものについては、上記①から③の特例が適用されず、耐用年数に応じた減価償却をおこなうこととなります。

ただし、貸付用資産であっても、自らが行う事業の用に供したものについては、上記①から③の特例が適用されます。

6.内国法人の受取配当等に係る源泉不要制度の見直し

一定の内国法人が支払いを受ける配当等で、以下のものは所得税を課さないこととし、その配当等に係る所得税の源泉徴収を行わないこととされます。令和5年10月1日以後に支払われるべき配当等について適用されます。

なお、一定の内国法人とは、内国法人のうち、一般社団法人及び一般財団法人(公益社団法人及び公益財団法人を除く、人格のない社団等並びに法人税法以外の法律によって公益法人等とみなされている法人以外の法人のことをいいます。

① 完全子法人株式(株式等保有割合100%)に該当する株式等に係る配当

② 配当等の支払に係る基準日において、内国法人が直接に保有するほかの内国法人の株式等(当該内国法人が名義

人として保有するものに限る)の発行済み株式等の総数等に占める割合が3分の1超である場合における当該他の

内国法人の株式等に係る配当等

7.欠損金の繰戻還付制度について

欠損金の繰戻還付制度について、中小企業者を除き令和4年3月31日までに終了する事業年度において生じたものは適用を停止することとされていますが、その不適用措置の適用期限が2年延長されます。

8.みなし配当の額の計算方法の等の見直し

利益剰余金と資本剰余金の双方を原資とする剰余金の配当(混合配当)が行われた場合における株式又は出資に対応する部分の金額の計算方法の規定について、減少した資本剰余金の額を超える払戻等対応金額が計算される場合、以下の見直しがされます。

資本の払戻におけるみなし配当の額の計算の基礎となる「払戻等対応資本金等」及び資本金等の額の計算の基礎となる「原資資本金額」は、その資本の払戻しにより減少した資本剰余金の額を限度とすることとされました(出資等減少分配に係るみなし配当の額の計算及び資本金等の額から減算する金額についても同様とされます)。

種類株式を発行する法人が資本の払戻しを行った場合における、みなし配当の額の計算の基礎となる「払戻等対応資本金額等」及び資本金等の額の計算の基礎となる「減資資本金額」は、その資本の払戻しに係る各種類資本金額を基礎として計算することとされます。

9.グループ通算制度の見直しについて

グループ通算制度について以下の見直しが行われます。

① 投資簿価修正制度

通算子法人の離脱時にその通算子法人の株式を有する各通算法人が、確定申告書に資産調整勘定等対応金額について

の明細書等を添付の上、その計算の基礎となる事項を記載した書類を各法人で保存している場合には、離脱時に子法人

株式の帳簿価額とされるその通算子法人の簿価純資産価額にその資産調整勘定等対応金額を加算することができる措置

が講じられます。

② 離脱等に伴う資産の時価評価制度

時価評価資産から除外される資産のうち、帳簿価額1,000万円未満の営業権が除外されることとなります。

③ 通算税効果額

益金不算入及び損金不算入の対象となる通算税効果額から、利子税の額に相当する金額として各通算法人間で授受さ

れる金額が除外されることとなります。

④ 支配関係5年継続要件

共同事業性がない場合等の通算法人の欠損金の切り捨て等にに係る5年継続要件について、一定の見直しが行われる

こととなります。

Ⅱ 個人所得課税関係

1.住宅ローン控除の控除率 控除期間の見直しについて

居住年が令和4年以後の入居の場合に、住宅借入金等特別控除(以下「住宅ローン控除」といいます)について、主に控除率、及び所得要件について見直しが行われます。

具体的には①控除率については現行1%→見直し後0.7%②控除期間については、令和4年及び令和5年は控除期間13年、令和6年及び令和7年は控除期間10年③所得要件については、現行3,000万円→見直し後2,000万円となります。

また、個人住民税の控除限度額についても、現行136,500円→97,500円となります。

2.住宅ローン控除の手続き方法の見直しについて

確定申告及び年末調整時における住宅ローン控除の手続きについても見直しが行われます。

現行の制度では、住宅ローン控除の適用を受ける場合、1年目は確定申告、2年目以降は確定申告又は年末調整により住宅ローン控除の手続きを行うこととなりますが、現行制度では金融機関等から発行される年末残高証明書が必要になります。

改正後では、年末残高証明書の提出は不要になりますが、住宅ローン控除の適用を受ける場合は、

① 適用者が金融機関等に対して「住宅ローン控除申請書」を提出

② 金融機関等は適用者の年末残高の情報等を記載した調書を所轄税務署長に提出

③ 住宅ローン控除の情報を、適用者が税務署からe-Taxを通して入手

④ 入手した情報を基に適用者が確定申告又は年末調整により、住宅ローン控除の適用の手続きを行うこととなりま

す。

3.特定居住用資産の買換え及び交換の長期譲渡所得の課税の特例について

特定居住用資産の買換え及び交換の長期譲渡所得の課税の特例(譲渡益の課税の繰延べ)について、適用期限が2年間延長(令和5年12月31日まで)されます。

4.上場株式等に係る配当所得等について

上場株式等に係る配当所得等の課税特例について、持株割合の判定の見直しが行われます。

個人の株主の持株割合が

3%以上→総合課税方式となります。(改正前、改正後と同様)

3%未満→改正前 同族会社である法人の株式等保有に関わらず、総合課税、申告不要、申告分離課税から選択

改正後 改正前の内容に、同族会社である法人との合計で3%以上の場合は総合課税のみとなる要件が追加

されます。

参考(国税庁ホームページより)

Ⅲ 資産課税関係

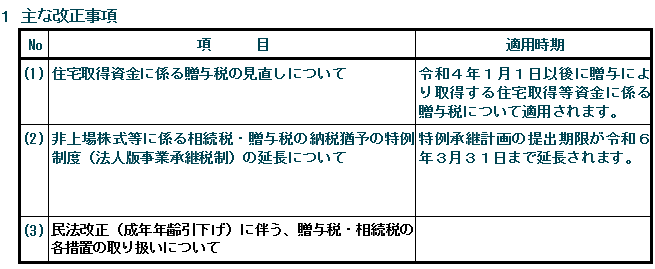

1.住宅取得資金に係る贈与税の見直しについて

住宅取得資金贈与に係る贈与税の非課税措置について、適用期限を令和5年12月31日に延長した上で、非課税限度額の見直しが下記のとおり行われます。

なお、令和4年1月1日以後の贈与については、改正後の非課税限度額が適用されます。

省エネ等住宅 1,000万円

上記以外の住宅 500万円

なお、上記非課税措置の適用にあたって、既存住宅用については築年数要件(20年又は25年)が廃止され、新耐震基準に適合している住宅用家屋であることが要件として新たに加えられます。

2.非上場株式等に係る相続税・贈与税の納税猶予の特例制度(法人版事業承継税制)の延長について

法人版事業承継税制の特例適用にあたり必要とされる特例承継計画について、同計画の策定及び都道府県知事への提出期限が令和6年3月31日まで、1年間延長されます。

3.民法改正(成年年齢引下げ)に伴う、贈与税・相続税の下記の措置について、見直しが行われることとなりました。

Ⅳ 消費課税関係

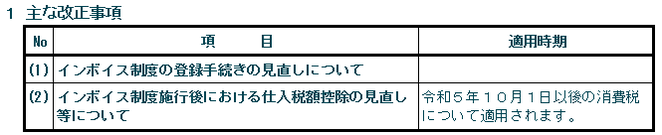

1.インボイス制度の登録手続きの見直しについて

Ⅰ 適格請求書発行事業者の登録に関する経過措置の適用期間の延長

適格請求書発行事業者の登録については、免税事業者が、令和5年 10 月1日の属する課税期間中 に適格請求書発行事業者の登録を受けた場合は、登録を受けた日から適格請求書発行事業者となるこ とができる経過措置が設けられていますが、当該経過措置の適用期間が延長され、令和5年 10 月1 日から令和 11 年9月 30 日までの日の属する課税期間においても、登録を受けた日から適格請求書 発行事業者となることができることとされました。【具体例1参照】

なお、上記経過措置の適用を受けて適格請求書発行事業者となった場合、登録を受けた日から2年 を経過する日の属する課税期間の末日までは、免税事業者となることはできません(登録を受けた日 が令和5年 10 月1日の属する課税期間中である場合を除きます。)。【具体例2参照】

また、上記経過措置の適用を受けた場合、延長された期間においても登録を受けた日の属する課税 期間中に消費税簡易課税制度選択届出書を提出することにより、その課税期間から簡易課税制度を適用することができます。

2.仕入明細書等による仕入税額控除の適用要件の見直し等

(1) インボイス制度開始後は、買手が作成する一定の要件を満たした仕入明細書等を保存することに よる仕入税額控除

の適用について、売手(課税仕入れの相手方)において課税資産の譲渡等に該当 するもののみが対象とされました。

(2) 経過措置期間における棚卸資産に係る消費税額の調整規定の見直し 免税事業者である期間において行った課税仕入

れについて、適格請求書発行事業者から行ったものであるか否かにかかわらず、免税事業者が課税事業者となった初日

の前日において有する棚卸資 産に係る消費税額の全額について、仕入税額控除の適用を受けることができることとさ

れました。

(3) 公売等において適格請求書を交付する場合の特例 公売等(強制換価手続)において、事業者(適格請求書発行事業

者)が執行機関を介して課税資 産の譲渡等を行う場合には、執行機関は当該事業者から適格請求書発行事業者の登録

を受けている 旨の通知を受けることなく、執行機関の名称及び公売等に係る特例を受ける旨を記載した適格請求 書を

交付することができることとされました。 4 特定収入を課税仕入れに充てた場合の仕入税額控除の調整規定が整備さ

れました。

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086