認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

「令和3年度税制改正大綱の概要」

Ⅰ 法人課税関係

2 重要改正事項の説明

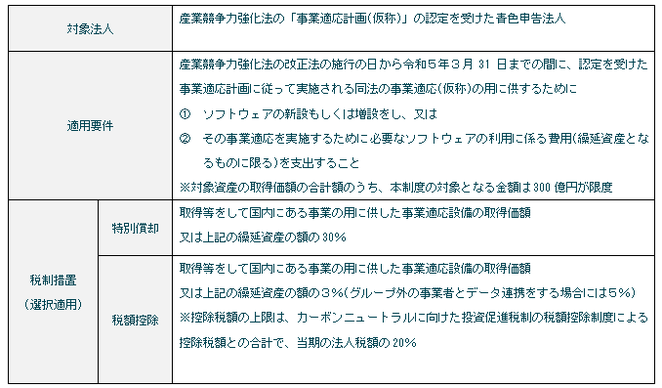

(1) デジタルトランスフォーメーション(DX)投資促進税制の創設

「つながる」デジタル環境の構築(クラウド化等)による事業変革を行う場合に、税額控除又は特別償却ができ

る措置が創設されます。

(2) カーボンニュートラルに向けた投資促進税制の創設

カーボンニュートラルに向け、脱炭素化効果の高い先進的な投資(化合物パワー半導体等の生産設備への投資、

生産プロセスの脱炭素化を進める投資)について、税額控除又は特別償却ができる措置が創設されます。

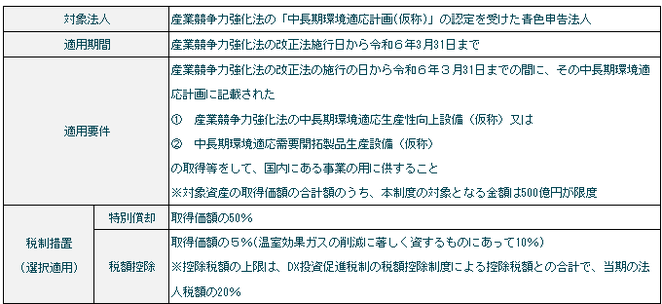

(3)研究開発税制の見直し

① 試験研究費の範囲の見直し

クラウド環境で提供するソフトウェアなどの試験研究に要した費用について、研究開発税制の対象にするこ

ととされます。

② 税額控除制度の見直し

厳しい経営環境にあっても研究開発投資を増加させる企業の税額控除の上限を引き上げるとともに、インセ

ンティブを高めるための控除率カーブの見直し及び控除率の下限の引下げを行うこととされます。

(4) 大企業の税額控除に関する見直し

大企業につき、研究開発税制その他生産性の向上に関連する税額控除の規定を適用できないこととする措置につ

いて、次の見直しを行った上、その適用期限が3年延長されます。

① 本措置の対象に、カーボンニュートラルに向けた投資促進税制の税額控除及びデジタルトランスフォーメーシ

ョン投資促進税制の税額控除を加える。

② 継続雇用者給与等支給額が継続雇用者比較給与等支給額を超えることとの要件を判定する場合に雇用調整助成

金及びこれに類するものを控除しないこととする。

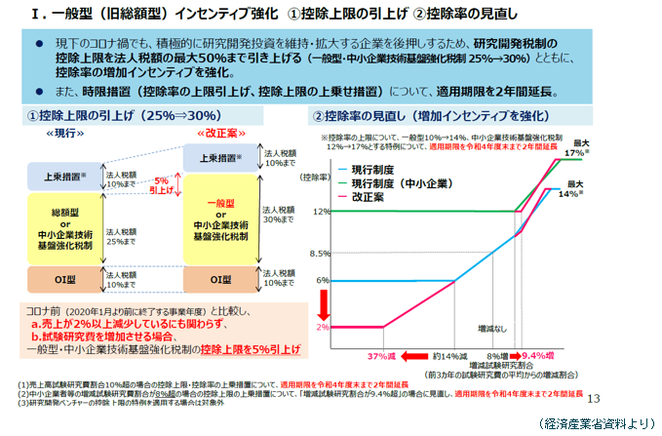

(5) 賃上げに係る税制の見直し

雇用環境の悪化に対応するため、新規雇用拡大・教育訓練支援に着目した形に見直しが行われます。

(注)給与等の支給額から控除する「給与等に充てるため他の者から支払を受ける金額」について、その範囲を明確化

するとともに、新規雇用者給与等支給額及び新規雇用者比較給与等支給額からは雇用調整助成金及びこれに類す

るものの額を控除しないこととする。

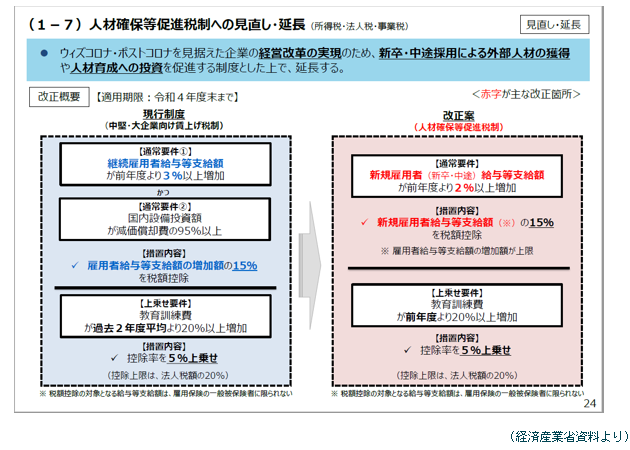

(6) 中小企業向け所得拡大促進税制の見直し

中小企業における所得拡大促進税制について、以下の見直しを行った上、その適用期限が2年延長されます。

(注)給与等の支給額から控除する「給与等に充てるため他の者から支払を受ける金額」について、その範囲を明確化

するとともに、次の見直しが行われます。

① 上記の要件を判定する場合には、雇用調整助成金及びこれに類するものの額を控除しないこととする。

② 税額控除率を乗ずる基礎となる雇用者給与等支給額から比較雇用者給与等支給額を控除した金額は、雇用調整

助成金及びこれに類するものの額を控除して計算した金額を上限とする。

(7) 中小企業向け投資促進税制等の延長

中小企業者等の法人税の軽減税率の特例及び中小企業投資促進税制等を延長するとともに、商業・サービス業・

農林水産業活性化税制の対象業種が中小企業投資促進税制に統合されます。

① 中小企業者等の法人税の軽減税率の特例の適用期限を2年延長する。

② 中小企業投資促進税制について、次の見直しを行った上、その適用期限を2年延長する。

a) 対象となる指定事業に次の事業を加える。

イ 不動産業 ロ 物品賃貸業 ハ 料亭、バー、キャバレー、ナイトクラブその他これらに類する事業(生活

衛生同業組合の組合員が行うものに限る。)

b) 対象となる法人に商店街振興組合を加える。

c) 対象資産から匿名組合契約等の目的である事業の用に供するものを除外する。

③ 特定中小企業者等が経営改善設備を取得した場合の特別償却又は税額控除制度は、適用期限の到来をもって廃

止する。

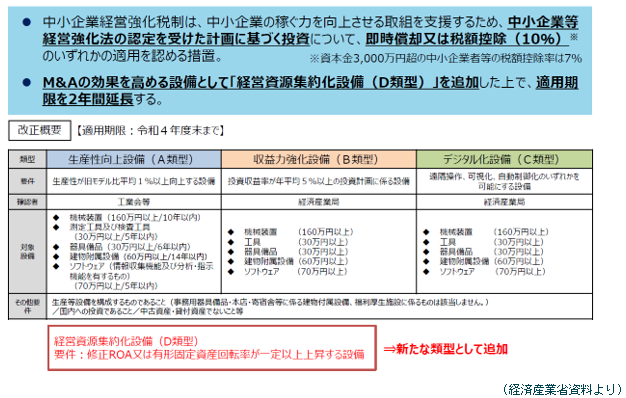

④ 中小企業者等が特定経営力向上設備等を取得した場合の特別償却又は税額控除制度(中小企業経営強化税制)

について、関係法令の改正を前提に特定経営力向上設備等の対象に計画終了年度に修正ROA又は有形固定資産

回転率が一定以上上昇する経営力向上計画(経営資源集約化措置(仮称)が記載されたものに限る。)を実施す

るために必要不可欠な設備を加えた上、その適用期限を2年延長する。

(8) 繰越欠損金の控除上限の特例

コロナ禍の厳しい経営環境の中、赤字であっても果敢に前向きな投資(カーボンニュートラル、DX、事業再構

築・再編等)を行う企業に対し、その投資額の範囲内で、最大5年間、繰越欠損金の控除限度額を最大100%(現

行:所得の金額の50%)とする特例が創設されます。

(9) 株式対価M&Aを促進するための措置の創設

自社株式を対価として、対象会社株主から対象会社株式を取得するM&Aについて、対象会社株主の譲渡損益に対

する課税を繰り延べる措置が講じられます。

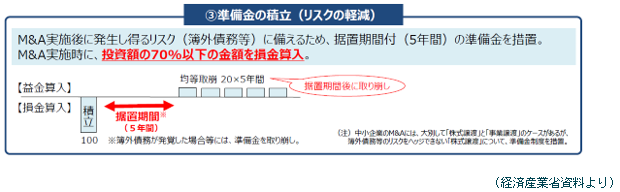

(10) 中小企業の経営資源の集約化に資する税制の創設

M&Aを実施する中小企業者の投資リスクに備える準備金制度を創設するとともに、前向きな投資を推進するため

の措置等が講じられます。

(11) 外国子会社等の配当等に係る外国源泉税等の額の取扱い見直し

内国法人が外国子会社から受ける配当等の額に係る外国源泉税等の額の取扱いについて、次の見直しが行われま

す。

① 外国子会社から受ける配当等の額(外国子会社配当益金不算入制度の適用を受ける部分の金額に限る。)に係

る外国源泉税等の額の損金算入について、その配当等の額のうち内国法人の外国関係会社に係る所得の課税の特

例(いわゆる「外国子会社合算税制」)との二重課税調整の対象とされる金額に対応する部分に限ることとする

(現行:全額損金算入)。

② 外国子会社から受ける配当等の額(外国子会社配当益金不算入制度の適用を受けない部分の金額に限る。)に

係る外国源泉税等の額の外国税額控除について、その配当等の額のうち外国子会社合算税制との二重課税調整の

対象とされない金額に対応する部分につきその適用を認めることとする(現行:全額不適用)。 (注)上記に

より外国税額控除の適用を受ける場合には、その対象とされる外国源泉税等の額は損金不算入とする。

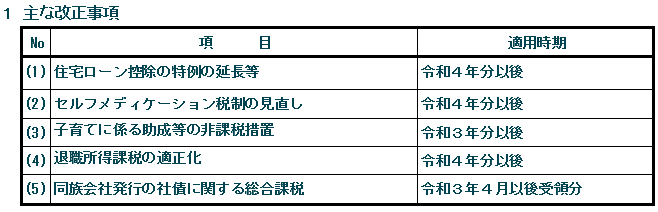

Ⅱ 個人所得課税関係

2 重要改正事項の説明

(1) 住宅ローン控除の特例の延長等

控除期間13年の特例の適用期限を延長し、令和4年末までの入居者を対象とするとともに、この延長した部分

に限り、合計所得金額1,000万円以下の者について50㎡以上の面積要件が40㎡以上に緩和されます。

(2) セルフメディケーション税制の見直し

対象医療費をより効果的なものに重点化し、手続を簡素化した上で適用期限が5年延長されます。

(3) 子育てに係る助成等の非課税措置基礎控除の見直し

国又はや自治体からの子育てに係る助成(ベビーシッター・認可外保育施設の利用料等)について、子育て支援の

観点から非課税とされます。

(4) 退職所得課税の適正化

勤続年数5年以下の法人役員等以外の退職金についても、雇用の流動化等に配慮し、退職所得控除額を控除した残

額のうち300万円を超える部分について2分の1課税を適用しないこととされます。

(5) 同族会社発行の社債に関する総合課税

同族会社が発行した社債について、その株主及び特殊関係にある個人が支払いを受ける利子及び償還金については

総合課税の対象とすることとされます。

Ⅲ 資産課税関係

2 重要改正事項の説明

(1) 事業承継税制の後継者の役員要件緩和

事業承継税制について、次に掲げる場合には、後継者が被相続人の相続開始の直前において役員でないときで

あっても、適用を受けることができることとされます。①については、一般制度についても同様となります。

① 被相続人が70歳未満(現行:60歳未満)で死亡した場合

② 後継者が特例承認計画に特例後継者として記載されている者である場合

(2) 国際金融都市に向けた税制上の措置

就労等のために国内に短期的に居住する外国人等が死亡した際、その居住期間にかかわらず、外国に居住する家族

等が相続等により取得する国外財産については、相続税又は贈与税を課さないこととされます。

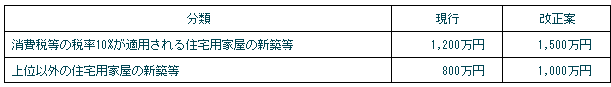

(3) 住宅取得等資金に係る贈与税の非課税措置の拡充

① 令和3年4月1日から同年12月31日までの間に住宅用家屋の新築等に係る契約を締結した場合における非課税 限度額を、次のとおり、令和2年4月1日から令和3年3月31日までの間の非課税限度額と同額まで引き上げ

となります。

下記の非課税限度額は、耐震、省エネ又はバリアフリーの住宅用家屋に係る非課税限度額であり、一般の住宅用

家屋に係る非課税限度額は、上記の非課税限度額からそれぞれ500万円を減じた額とされます。

② 受贈者が贈与を受けた年分の所得税の合計所得金額が1,000万円以下である場合に限り、床面積要件の下限を

40㎡以上(現行:50㎡以上)に引き下げとなります。

③ 特定の贈与者から住宅取得等資金の贈与を受けた場合の相続時精算課税制度の特例について、床面積要件の

下限を40㎡以上(現行:50㎡以上)に引き下げとなります。

(4) 教育資金、結婚・子育て資金の一括贈与に係る贈与税の非課税措置の見直し

節税的な利用を防止する観点から、受贈者が贈与者の孫等である場合の贈与者死亡時の残高に係る相続税額への

2割加算の適用等、所用の見直しを行った上、適用期限が2年延長されます。

(5) 土地に係る固定資産税等の負担調整措置

① 宅地等及び農地の負担調整措置について、令和3年度から令和5年度までの間、現行の負担調整措置の仕組み

が継続されます。

② 令和3年度に限り、負担調整措置等により税額が増加する土地について、前年度の税額に据え置く特別措置が

講じられます。

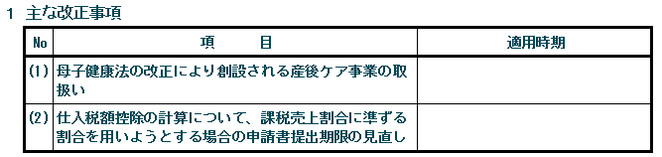

Ⅳ 消費課税関係

2 重要改正事項の説明

(1) 母子健康法の改正により創設される産後ケア事業の取扱い

母子健康法の改正により創設される産後ケア事業として行われる資産の譲渡等については、社会福祉事業に類する

ものとして、消費税が非課税となります。

(2) 仕入税額控除を課税売上割合に準ずる割合を用いようとする場合の申請書提出期限の見直し

消費税の仕入税額控除の計算について、課税売上割合に準ずる割合を用いようとする課税期間の末日までに承認申

請書を提出し、同日の翌日以後1月を経過する日までに税務署長の承認を受けた場合には、申請書提出日の属する

課税期間から課税売上割合に準ずる割合を用いることができることとなります。

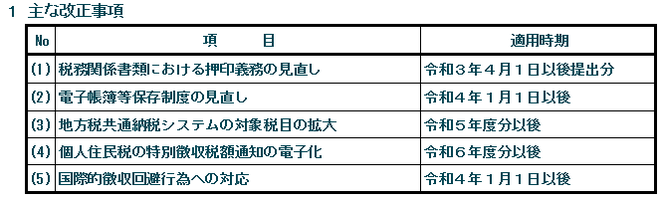

Ⅴ 納税環境整備関係

2 重要改正事項の説明

(1) 税務関係書類における押印義務の見直し

税務署長及び地方公共団体の長等に提出する税務関係書類において、実印・印鑑証明書を求めている下記の手続等

を除き、押印義務が廃止されます。

① 相続税及び贈与税の特例における添付書類のうち財産の分割の協議に関する書類

② 担保提供関係書類及び物納手続関係書類のうち、実印の押印及び印鑑証明書の添付を求めている書類

(2) 電子帳簿等保存制度の見直し

経理の電子化による生産性の向上、テレワークの推進、クラウド会計ソフト等の活用による記帳水準の向上に資す

るため、帳簿書類を電子的に保存する際の手続きが抜本的に見直されます。また、スキャナ保存制度については、

ペーパーレス化を一層促進する観点から、手続き・要件を大幅に緩和するとともに、電子データの改ざん抑止のた

めの措置を講ずることとされます。

① 電子帳簿等保存制度

電子帳簿等保存制度について事前承認制度が廃止されます。現行の厳密な要件を満たす電子帳簿の作成保存が

可能なシステムを採用する場合は、そのシステムの電子データだけを保存可能とするほか、修正申告等による

加算税を減額するなどの普及促進措置が講じられることとなります。

② スキャナ保存制度

スキャナ保存制度について事前承認制度が廃止されます。タイムスタンプ要件について、付与期間を最長約2

月以内(現行:3日以内)に延長されるとともに受領者等がスキャナで読み取る際に行う国税関係書類への自

署を不要とし、電磁的記録について訂正・削除を行った事実及び内容を確認することができるシステムの場合

はその電磁的記録の保存を行うことをもって、タイムスタンプの付与に代えることができることとなります。

(3) 地方税共通納税システムの対象税目の拡大

地方税の納税システムの対象税目について、固定資産税、都市計画税等を追加し、eLTAXを通じた電子納付が可能

となります。

(4) 個人住民税の特別徴収税額通知の電子化

特別徴収税額通知(納税義務者用)について、特別徴収義務者が求めた場合、市町村は、eLTAX及び特別徴収義務

者を経由して電子的に送付することとされます。

(5) 国際的徴収回避行為への対応

徴収共助の要請が可能な国に財産を所有する滞納者が行う徴収回避行為に適切に対応するため、滞納処分免脱罪及

び第二次納税義務の適用対象を見直すこととされます。

① 徴収共助(租税の滞納者の資産が他の締結国にある場合、他の締結国にその租税の徴収を依頼することがで

きる制度。ただし他の締結国の国内法に対する優越性はないため優先的に徴収される保障はない。)の要請を

した場合に徴収をしてもなお徴収不足であると認められる場合において、その徴収不足が国税の法定納期限の

1年前の日以後に滞納者が行った国外財産の無償譲渡等に基因するときは、その無償譲渡等の譲受人等は第二

次納税義務を負うこととなります。

② 滞納処分免脱罪の適用対象に、納税者等が徴収共助の要請による徴収を免れる目的で国外財産の隠蔽等の行

為をした場合が加わりました。

③ 徴収共助の要請は、締結国の税務当局が締結国間の税務行政の執行について共助するための条約であり、納

税者には直接的な関係はありませんが、情報交換がスムーズになり課税の透明性を増すことが期待されていま

す。

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086