認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

居住用賃貸建物の取得等に係る消費税の仕入税額控除制度の適正化

令和2年3月31日に公布された「所得税法等の一部を改正する法律」により、消費税に関し次の改正が行われました。令和2年度税制改正大綱の概要や同法律案の概要には記述されていませんでしたが、特に、課税仕入につき全額控除となる事業者及び一括比例配分方式を採用している事業者には、大きな影響がある改正です。

1 居住用賃貸建物の取得等に係る仕入税額控除の制限

① 改正の内容

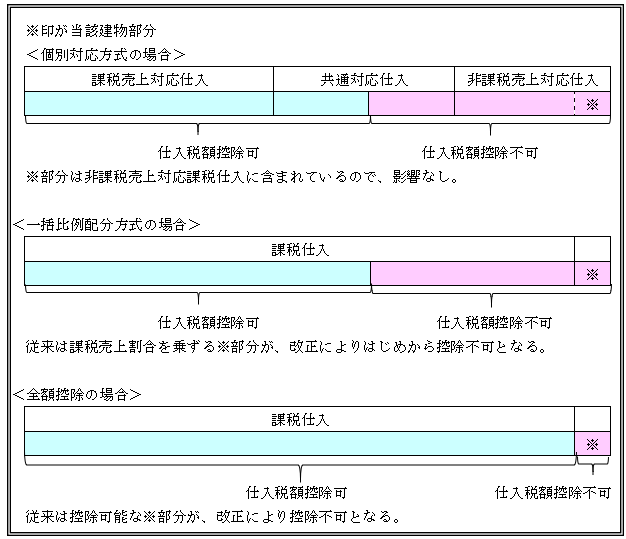

事業者が、国内において行う「居住用賃貸建物」に係る課税仕入れ等の税額については、仕入税額控除の対象としない

こととされました。各方式に係る影響は、次のとおりとなります。

ただし、建物の構造及び設備その他の状況により住宅の貸付けの用に供しないことが明らかな部分とそれ以外の部分と

に合理的に区分しているときは、その住宅の貸し付けの用に供しないことが明らかな部分に係る課税仕入れ等の税額につ

いては、これまでと同様、仕入税額控除の対象となります。

② 各種定義

「居住用賃貸建物」とは、「住宅の貸付けの用に供しないことが明らかな建物」以外の建物であって「高額特定資産」

又は「調整対象自己建設高額資産」に該当するものをいいます。

「住宅の貸付けの用に供しないことが明らかな建物」とは、建物の構造や設備等の状況により住宅の貸付けの用に供し

ないことが客観的に明らかなものをいいます。の場合(例)その全てが店舗である建物 など

「高額特定資産」とは、一の取引単位につき、課税仕入れ等に係る支払対価の額(税抜き)が1,000 万円以上の棚卸資

産又は調整対象固定資産をいいます。

「調整対象自己建設高額資産」とは、他の者との契約に基づき、又は事業者の棚卸資産として自ら建設等をした棚卸資

産で、その建設等に要した課税仕入れに係る支払対価の額の100/110 に相当する金額等の累計額が1,000 万円以上と

なったものをいいます。

③ 適用時期

令和2年10月1日以後に行われる居住用賃貸建物の課税仕入れ等の税額について適用されます。

ただし、令和2年3月31日までに締結した契約に基づき、令和2年10月1日以後に行われる居住用賃貸建物の課税仕入れ

等については、上記の制限は適用されず、従来どおり仕入税額控除の対象となります。

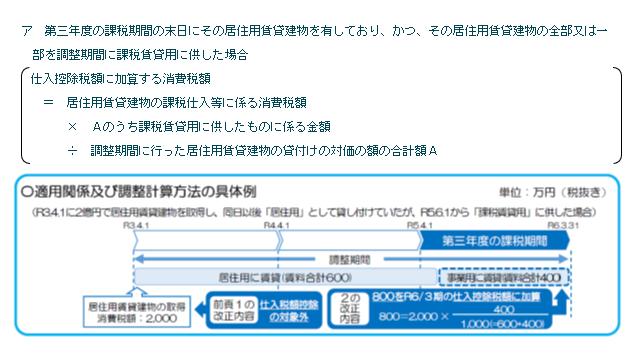

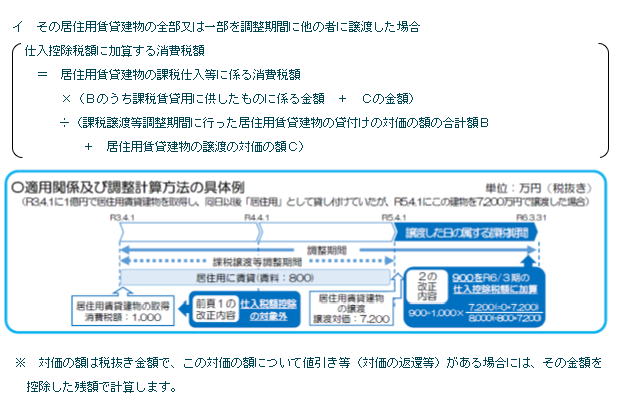

2 居住用賃貸建物の取得等に係る消費税額の調整

① 調整内容

上記「1 居住用賃貸建物の取得等に係る仕入税額控除の制限」の適用を受けた「居住用賃貸建物」について、次のい

ずれかに該当する場合には、仕入控除税額の調整を受けることとなります。

② 各種定義

「第三年度の課税期間」とは、居住用賃貸建物の仕入れ等の日の属する課税期間の初日以後3年を経過する日の属する

課税期間をいいます。

「調整期間」とは、居住用賃貸建物の仕入れ等の日から第三年度の課税期間の末日までの間をいいます。

「課税賃貸用」とは、非課税とされる住宅の貸付け以外の貸付けの用をいいます。

「課税譲渡等調整期間」とは、居住用賃貸建物の仕入れ等の日からその居住用賃貸建物を他の者に譲渡した日までの間

をいいます。

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086