認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

「平成30年度税制改正大綱の概要」

Ⅰ 法人課税関係

2 重要改正事項の説明

(1) 所得拡大促進税制の改組

雇用者給与等支給額が増加した場合の税額控除制度を新たに改組し、青色申告書を提出する法人が、平成30年4月1

日から平成33年3月31日までの間に開始する各事業年度において国内雇用者に対して給与等を支給する場合に、下記

の要件を満たすときは税額控除の適用を受けられるようになります。ただし、税額控除における控除税額は、当期の

法人税額の20%が上限となります。

(2) 情報連携投資等の促進に係る税制の創設

情報連携投資等の促進に係る税制を創設し、一定の認定計画に基づくソフトウェアの新設等の設備投資に対して特

別償却又は税額控除が適用を受けられるようになります。

(3) 研究開発税制の見直し

大企業が、平成30年4月1日から平成33年3月31日までの間に開始する各事業年度において次の要件のいずれにも

該当しない場合には、その事業年度については、研究開発税制その他の一定の税額控除を適用できないこととされま

す。

① 平均給与等支給額が比較平均給与等支給額を超えること

② 国内設備投資額が減価償却費の総額の10%を超えること

(4) 特別事業再編を行う場合の株式譲渡に係る所得計算の特例の創設

産業競争力強化法の改正を前提に、同法の特別事業再編計画(仮称)の認定に基づき、保有する株式を譲渡し、対

価としてその認定を受けた事業者の株式の交付を受けた場合には、その譲渡した株式の譲渡損益の計上を繰り延べる

こととされます。

同法の改正法の施行の日から平成33年3月31日までの間に受けた特別事業再編(仮称)に適用されます。

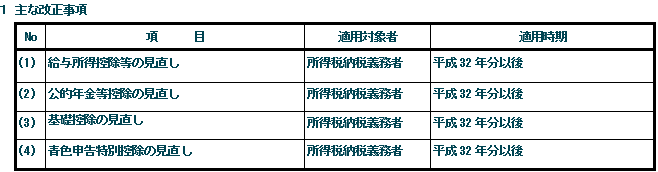

Ⅱ 個人所得課税関係

2 重要改正事項の説明

(1) 給与所得控除等の見直し

給与所得控除額を一律10万円引き下げ、さらに給与所得控除の上限額が適用される給与等の収入金額を850万円に、

その上限額が195万円に引き下がります。

見直しの結果、給与所得控除額は以下のようになります。

(2) 公的年金等控除の見直し

公的年金等の控除を一律10万円引き下げ、さらに公的年金等収入が1,000万円を超える場合の控除額については、

195.5万円の上限が設けられ見直されました。また、公的年金等収入以外の所得金額が1,000万円を超える場合は見直し

後の控除額から10万円引き下げ、2,000万円を超える場合は見直し後の控除額を20万円に引き下げられます。

(3) 基礎控除の見直し

基礎控除額を一律10万円引き上げ、合計所得金額が2,400万円を超える個人についてはその合計所得金額に応じて控

除額が逓減し、合計所得金額が2,500万円を超える個人については基礎控除の適用はないこととされます。

見直しの結果、基礎控除の額は以下のようになります。

(4) 青色申告特別控除の見直し

取引を正規の簿記の原則に従って記録している者に係る青色申告特別控除の控除額を55万円(現行65万円)に引き下

げることとされます。なお、帳簿等につき電子帳簿保存法に定めるところによる電磁的記録の備付け及び保存を行って

いる者、または、その年分の所得税の確定申告につき期限までにe-Taxを行っている者は青色申告特別控除の控除額を

65万円とされます。

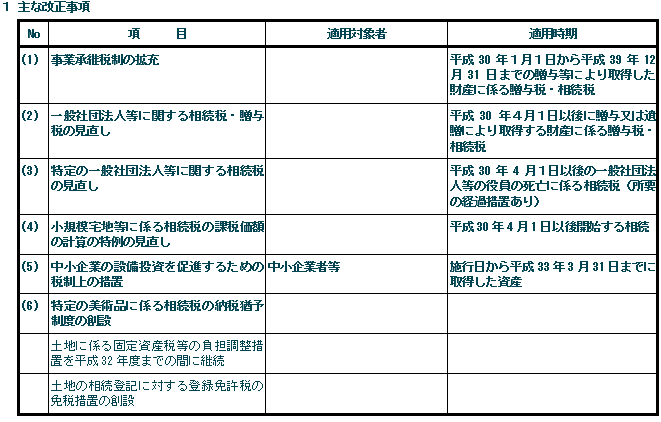

Ⅲ 資産課税関係

2 重要改正事項の説明

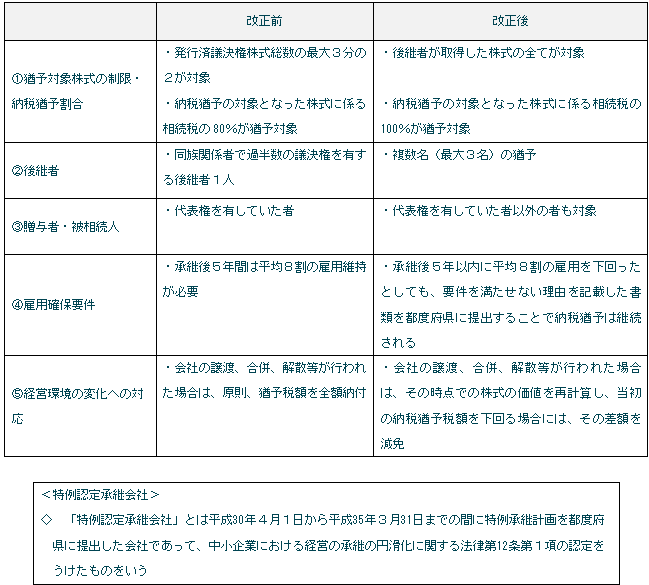

(1) 事業承継税制の拡充

事業承継税制について10年間の特例措置として、各種要件の緩和を含む抜本的な拡充による創設が行われます。

① 特例認定承継会社の非上場株式を取得した場合、その取得した全ての非上場株式に係る課税価格に対応する贈与税

又は相続税の全額について納税の猶予をされます。

② 複数名(最大3名)の後継者に対する贈与・相続に対象が拡大されます。

③ 後継者が特例認定承継会社の代表者以外の者から贈与等により取得する非上場株式についても対象とされます。

④ 現行の事業承継税制における雇用確保要件を満たさない場合であっても、納税猶予の期限は確定しないとされ、雇

用確保要件が弾力化されます。

⑤ 会社の譲渡、合併、解散等の経営環境の変化に対応した減免制度が創設されます。

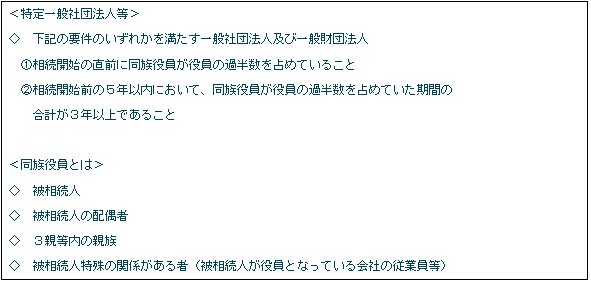

(2) 一般社団法人等に関する相続税・贈与税の見直し

個人から一般社団法人及び一般財団法人に対して財産の贈与等があった場合の贈与税等の課税については、「贈与税等

の負担が不当に減少する結果とならないもの」について贈与税(遺贈の場合は相続税)が非課税という現行の規定が不明

確であるため規定の明確化が行われます。

(3) 特定の一般社団法人等に対する相続税の見直し

特定一般社団法人等の役員(理事に限る)である者(相続開始前5年以内に役員であった者も含む)の1人が死亡し

た場合には、当該特定一般社団法人等の純資産額を死亡時の同族役員(被相続人を含む。)の数で等分した金額を被相

続人から遺贈により取得したものとみなして、特定一般社団法人等に相続税が課税されます。

(4) 小規模宅地等に係る相続税の課税価額の計算の特例の見直し

① 持ち家に居住していない者に係る特定居住用宅地等の特例の対象者の範囲から下記に掲げる者が除外されます。

(A) 相続開始前3年以内に、その者の3親等内の親族、関係する同族会社・一般社団法人等が所有する家屋に居住

していた者

(B) 相続開始時に、居住していた家屋を過去に所有していた者

② 貸付事業用宅地等の範囲から、相続開始前3年以内に貸付事業の用に供された宅地等については、除外されるこ

ととなりました。ただし、相続開始前3年を超えて事業的規模で貸付事業を行っている場合を除きます。

③ 介護医療院に入所したことにより被相続人の居住の用に供されなくなった家屋の敷地の用に供された宅地等につ

いても、被相続人の居住の用に供されていたものとして適用されます。

(5) 中小企業の設備投資を促進するための税制上の措置

革新的事業活動による生産性の向上の実現のための臨時措置法(仮称)の制定を前提に、市町村が主体的に作成した

計画に基づき平成33年3月31日までに行われた一定の設備投資について、固定資産税の課税標準を最初の3年間ゼロ以

上2分の1以下とする特例措置が創設されます。

(6) 特定の美術品に係る相続税の納税猶予制度の創設

文化財保護法の改正を前提に、特定の美術品に係る相続税の納税猶予制度が創設されます。個人が一定の美術品と特定

美術品(仮称)の長期寄託契約を締結し、その特定の美術品を相続又は遺贈により取得した場合、担保の提供を条件に、

その特定の美術品に係る課税価額の80%に対応する相続税の納税を猶予されます。

Ⅳ 消費課税関係

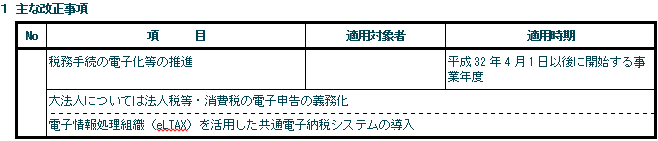

Ⅴ 納税環境整備関係

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086