認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

ふるさと納税(個人と法人の制度と取扱い)

個人又は法人が住所地等の地方公共団体に寄付を行った場合は、税額控除等の税制優遇措置を受けることができます。ふるさと納税は、住所地等以外の地方公共団体に対する寄付についても税制優遇の対象とし、個人は平成21年度以降、法人は平成28年度税制改正(地方創生応援税制※企業版ふるさと納税)によって導入されました。

<個人>

~制度の趣旨~

国民の多数が地方のふるさとで生まれ、その地方公共団体から医療や教育等様々な住民サービスを受けて育ち、やがて

進学や就職を機に生活の場を都会に移し、そこで納税を行っています。その結果、都会の地方公共団体は税収を得ます

が、各人の生まれ育った故郷の地方公共団体には税収が入らないという状況が生じていました。ふるさと納税は、そのよ

うな不合理から以下の3大意義のもと創設された制度です。

1.生まれ故郷はもちろん、お世話になった地域に、これから応援したい地域へも力になれる制度であること。

2.納税者が寄付先を選択する制度であり、選択するからこそ、その使われ方を考えるきっかけとなる制度であるこ

と。

3.自治体が国民に取組をアピールすることでふるさと納税を呼びかけ、自治体間の競争が進むこと。

~税制優遇の内容~

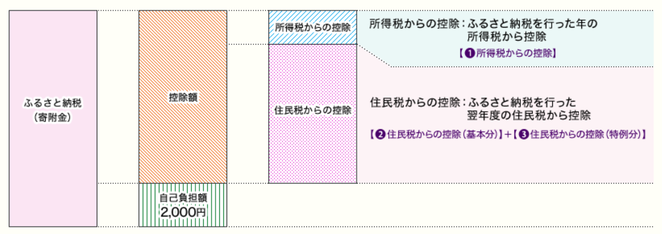

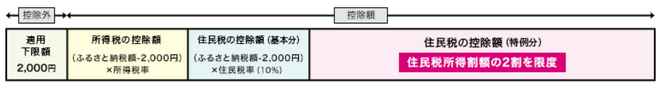

個人がふるさと納税を行った場合は、寄付額のうち2,000円を超える部分について、所得税と住民税から原則として一

定の上限額まで全額が控除されます。

例えば、年収700万円の給与所得者で扶養家族が配偶者のみの場合、30,000円のふるさと納税を行うと、2,000円を超

える部分である28,000円(30,000円-2,000円)が所得税と住民税から控除されます。

~税制優遇を受けるための手続き~

寄付金控除を受ける際には、原則としてふるさと納税(寄付)をした年の翌年3月15日までに、住所地等の所轄税務署

へ確定申告を行う必要があります。確定申告書には寄付を受領した自治体が発行する寄付証明書・受領書等を添付する必

要があります。

なお、寄付金控除の他に確定申告を行う必要のない方(所得が給与所得のみの方、医療費控除等を受けない方など)で

1年間の寄付先自治体が5つ以下の場合は、一定の申請により確定申告が不要となる場合があります。(ふるさと納税ワ

ンストップ特例制度)

<法人(地方創生応援税制※企業版ふるさと納税)>

~制度の趣旨~

日本は世界に先駆けて「人口減少・超高齢社会」を迎えており、人口減少を契機に、地方の活力が低下し、将来的に国

際競争力が弱まることが懸念されています。人口減少を克服し、社会全体の活力を維持するためには各地方公共団体によ

る地方創生が必要となります。平成28度税制改正において、志のある企業がそのような地方公共団体による地方創生

プロジェクトに対して寄付をした場合の優遇税制(地方創生応援税制)が新設されました。

~税制優遇の内容~

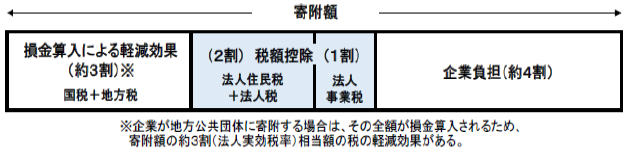

内閣府が認定した「まち・ひと・しごと創生寄付活用事業」に対する寄付を行った法人に対し、寄付額の3割相当額の

税額控除の特例措置がなされます。現行の地方公共団体に対する損金算入措置による税額軽減効果(約3割)と合わせ

て、寄付額の約6割相当額が軽減されます。

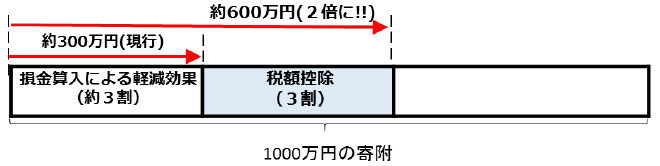

例えば、1,000万円の寄付をした場合、現行の制度では寄付額の約3割(約300万円)の軽減効果がありました。地方

創生応援税制では、新たに寄付額の3割(300万円)が税額控除され、これまでの2倍の約600万円の軽減効果がありま

す。

~税制優遇を受けるための流れと手続き~

1.地方公共団体が「まち・ひと・しごと創生寄付活用事業」を企画立案し、企業に相談を行い、寄付の見込みを立てま

す。

2.地方公共団体から相談を受けた企業による寄付の検討を行います。

3.地方公共団体が「まち・ひと・しごと創生寄付活用事業」を地域再生計画として内閣府に申請します。

4.内閣府が「事業」を認定・公表ののち地方公共団体においても、認定を受けた事業を公表します。企業は公表された

「まち・ひと・しごと創生寄付活用事業」から寄付を検討することとなります。

5.地方公共団体が認定を受けた「まち・ひと・しごと創生寄付活用事業」を実施し、事業費を確定させます。

6.企業が「まち・ひと・しごと創生寄付活用事業」に対する寄付の払込を行います。

7.企業は寄付先の地方公共団体から寄付領収書等を受領します。

8.企業は7の寄付領収書等に基づき税務申告し、税制優遇を受けます。

~留意事項~

地方創生応援税制を活用して寄付を行う場合は以下の留意事項があります。

1.寄付の代償として経済的な利益を受け取ることは禁止されています。

2.本社(主たる事務所又は事業所)所在地の地方公共団体への寄付については、本税制の適用はできません。

3.以下の都道府県、市町村への寄付については、本税制の対象となりません。

①地方交付税の不交付団体である都道府県

②地方交付税の不交付団体であって、その全域が地方拠点強化税制の支援対象外地域とされている市町村

<平成29年度に対象外となる具体的な地方公共団体>

・東京都

・東京都23特別区、立川市、武蔵野市、三鷹市、府中市、調布市、小金井市、国分寺市、国立市、多摩市、羽村

市、瑞穂町

・川崎市、鎌倉市、藤沢市、厚木市、海老名市、寒川町、中井町

・市川市、浦安市

・戸田市、和光市、三芳町

4.1回当たり10万円以上の寄付が対象となります。

5.寄付の払込については、地方公共団体が「まち・ひと・しごと創生寄付活用事業」を実施し、事業費が確定した後に

行うこととなります。また、本税制の対象となる寄付は、確定した事業費の範囲内までとなります。

*出典・参考HP*

1.個人(総務省・ふるさと納税ポータルサイト)

http://www.soumu.go.jp/main_sosiki/jichi_zeisei/czaisei/czaisei_seido/080430_2_kojin.html

2.法人(首相官邸・企業版ふるさと納税ポータルサイト)

http://www.kantei.go.jp/jp/singi/tiiki/tiikisaisei/kigyou_furusato.html

3.個人(ふるさとチョイス)

https://www.furusato-tax.jp/?gclid=CO6FjcKjqNQCFc0HKgodqhUIlg

4.個人(さとふる)

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086