認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

平成25年1月からの復興特別所得税の源泉徴収事務

所得税の源泉徴収義務者は、平成25年1月1日から平成49年12月31日までの間に生じる所得について源泉所得税を徴収する際、復興特別所得税を併せて徴収し、源泉所得税の法定納期限までに、復興特別所得税と源泉所得税を併せて納付することとになります。

(1)復興特別所得税の源泉徴収の対象となる支払い

復興特別所得税は、所得税法及び租税特別措置法の規定により所得税を源泉徴収することとされている支払いについて源泉徴収の対象となります。

具体的には、復興特別所得税は、次の①及び②に係る所得税を徴収して納付する際に併せて源泉徴収することとなります。

①所得税法の規定によるもの(所得税法の第4編(源泉徴収)第1章から第6章)

・利子所得及び配当所得に係る源泉徴収

・給与所得に係る源泉徴収

・退職所得に係る源泉徴収

・公的年金等に係る源泉徴収

・報酬、料金等に係る源泉徴収

・非居住者又は法人の所得に係る源泉徴収

・源泉徴収に係る所得税の納期の特例

②租税特別措置法の規定によるもの

・国外で発行された公社債等の利子所得の分離課税等

・民間国外債等の利子の課税の特例

・国外で発行された投資信託等の収益の分配に係る配当所得の分離課税等

・国外で発行された株式の配当所得の源泉徴収等の特例

・上場株式等の配当等に係る源泉徴収義務等の特例

・外国特定目的信託の利益の分配又は外国特定投資信託の収益の分配に係る課税の特例

・特定口座内保管上場株式等の譲渡による所得等に対する源泉徴収等の特例

・懸賞金付預貯金等の懸賞金等の分離課税等

・償還差益等に係る分離課税等

・免税芸能法人等から支払う芸能人等の役務提供報酬等に係る源泉徴収の特例

(2)復興特別所得税の納付

復興特別所得税は、源泉徴収に係る所得税の法定納期限までに、復興特別所得税を所得税と併せて納付しなければならないとされているため、所得税の法定納期限が復興特別所得税の納付期限となります。

法定納期限は原則として所得税の徴収の日の属する月の翌月10日とされています。また、納期の特例制度の承認をうけている場合は、特に手続き等を要せず復興特別所得税についても納期の特例の適用が認められます。

納付手続きにつきましては、源泉徴収した所得税と復興特別所得税の合計額を1枚の所得税徴収高計算書(納付書)により納付することになります。

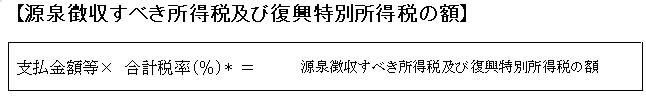

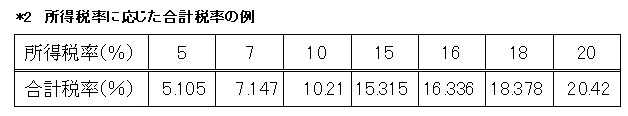

(3)源泉徴収すべき復興特別所得税の計算

源泉徴収すべき復興特別所得税の税率は2.1%になります。復興特別所得税の源泉徴収は、所得税の源泉徴収の際に併せて行うこととされているため、源泉徴収の対象となる支払金額等に対して合計税率を乗じて計算した金額を源泉徴収します。

なお、源泉徴収に係る所得税及び復興特別所得税の額に1円未満の端数があるときは、その端数金額を切り捨てます。

≪計算例≫

①報酬・料金等333,333円支払い時

333,333円 × 10% × 102.10% = 34,033.2993円(算出税額)

この場合の合計税率は10.21%となり、1円未満の端数は切り捨てになりますので、徴収税額は34,033円になります。

また、手取りで333,333円支払いたい場合は、

333,333円 ÷ 89.79%(100% - 10.21%)= 371,236.2178円

1円未満は切り捨てになりますので、371,236円を報酬金額として、37,903円を源泉徴収し、333,333円を支払うという計算になります。

②配当金(非上場株式等)100,000円支払い時

100,000円 × 20% × 102.10% = 20,420円(算出税額)

この場合の合計税率は20.42%となり、徴収税額は20,420円になります。

※平成25年1月1日以後に支払う給与等から源泉徴収すべき所得税及び復興特別所得税の合計額は、「源泉徴収税額表」に当てはめて算出することになります。

国税庁ホームページ質疑応答事例の更新~貸倒損失に係る新設事例

平成24年11月に国税庁のホームページに掲載されている質疑応答事例が更新され、法人税関係上、貸倒損失に係る事例が4問追加されました。

今回、追加された4つの事例の要旨は下記になります。

(1)「第三者に対して債務免除を行った場合の貸倒」/法基通9-6-1(4)

(要旨)

債務者の債務超過の状態が相当期間継続していて、貸付金の回収が見込まれない場合、

書面により債務免除を行った場合は貸付金の貸倒として損金算入の処理が認められます。

ただし、債務者に対して実質的な利益供与と認められるような場合には、税務上貸倒損失にはならないことになります。

また、「債務者の債務超過の状態が相当期間継続」の「相当期間」とは、債権者が債務者の経営状況をみて回収不能かどうかを判断するための実質的な期間で、個別の事情により異なることになります。

さらに、債務免除の事実は書面により明らかにされていれば足りるとされ、公正証書等の公証力のある書面であることを要しないとされ、債務者から受領書を受け取るか、内容証明郵便等により交付することが望ましいとされております。

(要旨)

金銭債権について全額が回収できないことが明らかになった場合には、その明らかになった事業年度で貸倒として損金経理することが認められております。

担保物がある場合は、処分後に回収不能かどうか判断すべきであるため、原則は担保物の処分後でなければ貸倒処理を行うことはできません。

ただし、担保物が劣後抵当権等な名目的なものであり、実質的に全く担保されていないことが明らかである場合には、担保物はないものと取り扱われ、担保物の処分前でも同取扱いによって貸倒損失が計上できることとされます。

(要旨)

事実上の貸倒れでは、保証人がいる場合には、保証人からも回収できないときに貸倒処理が認められております。

保証人から回収できないケースとして、保証人の収入が生活保護程度で、資産状況も生活上不可欠なものしかない場合が該当することと示しております。

(4)「通信販売により生じた売掛債権の貸倒れ」/法基通9-6-3(1)

(要旨)

売掛金、未収請負金その他これらに準ずる債権(売掛債権)については、債務者との取引を停止した後1年以上を経過した場合には、備忘価額を付して、その残額を貸倒れとして損金経理することが認められております。

ただ「継続的な取引を行っていた債務者」に対して認められ、不動産取引のように同一人に対し通常継続して行うことのない取引を行った債務者に対する売掛債権には適用されないことになります。

しかし、通信販売のケースの様に、結果的に1回限りの取引相手であっても、継続・反復して販売することを期待して顧客情報を管理している場合、継続的な取引を行っていた債務者とされ、経過期間要件や損金経理要件を満たせば貸倒損失が認められることを明らかにしています。

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086