認定経営革新等支援機関(関東第3号認定)

宗和税理士法人

宗和税理士法人は、税務申告書の作成から、組織再編成、事業承継税務、税務に関するデューディリジェンスに至るまで、幅広いサービスを提供しています。

利益が出る会社になるための税務マニュアル―正しい知識と制度の活用法

私本 会計・監査業務戦後史 [単行本]

川北 博 著

定価:3,500円(税抜)

単行本: 407ページ

出版社: 日本公認会計士協会出版局

発売日: 2008/07

おすすめ度: 5つ星のうち

5.0

※ご注文はamazon.jpにて承ります。

お知らせ news

2025.10.8【税の最新情報が更新されました】

「フリーレント期間のある賃貸借契約の取扱い」

2019.10.3 【特定個人情報基本方針・取扱規程のお知らせ】

「特定個人情報等の適正な取扱いに関する基本方針」「宗和税理士法人 特定個人情報取扱規程」改訂版を掲

載しました。

2013.2.5 【経営革新等支援機関認定のお知らせ】

弊事務所が経営革新等支援機関に認定されました。

税の最新情報

フリーレント期間のある賃貸借契約の取扱い

不動産等の賃貸借契約を行う場合にフリーレント(無償期間)の設定があるケースがあります。借手にとっては有利な条件であることなどから、登場する場面は年々増加し、実務上は珍しくない契約形態です。

会計税務上の取扱いは、企業会計基準委員会(以下「ASBJ」)や国税当局(以下「当局」)から明確な取扱いが示されてこなかったため、監査法人の監査を受けない中小企業等は税務調査で問題指摘を受けるケースがありました。実務上の処理方法として、①賃料の受渡しのあった年度に計上する方法、②契約期間の賃料総額を契約期間で按分した金額を各年度に配分する方法のいずれかで処理されていますが、①の方法で処理するケースが多く見受けられます。

フリーレントの取扱いは、令和6年9月にASBJから新リース会計基準が公表されたことに伴い令和7年度税制改正において新リース会計基準に則した形で税務の取扱通達が新設されました。

1. 会計処理/令和7年4月以降開始年度から適用可能、新リース会計基準(以下「会計基準」)

【リースに関する会計基準の適用指針82】

貸手のオペレーティング・リースについては、通所の賃貸借取引に係る方法に準じた会計処理を行う。貸手は、オペレーティング・リースによる貸手のリース料について、貸手のリース期間にわたり原則として定額法で計上する。

ただし、貸手が貸手のリース期間について会計基準第32項(2)の方法(再リース期間を含める方法)を選択して決定する場合に当該貸手のリース期間に無償賃貸期間が含まれるときは、貸手は、契約期間における使用料の総額について契約期間にわたり計上する。

2. 税務処理/令和7年4月以降開始年度の法人税に適用、法人税基本通達12の5-3-2(以下「通達」)

【通達12の5-3-2/無償等賃借期間を含む賃貸借取引に係る支払額の損金算入】

賃借期間のうち賃料の支払がない又は通常に比して少額である期間(以下「無償等賃借期間」)が定められた契約のうち、次に掲げる場合に該当するなどの課税上弊害があるもの以外のものに基づく賃貸借契約に係る当該契約に基づき支払うこととされている金額が当該賃借期間にわたり支払われるべきものとした場合に各事業年度中に支払われるべきこととなる金額(当該事業年度終了の日までに損金経理をした金額に限る。)を当該各事業年度の損金の額に算入するものとする。

(1)当該無償等賃借期間に関する定めがないとした場合に当該賃貸借取引につき支払うこととなる金額と当該契約に基づき支払うこととされている金額との差額が当該契約に基づき支払うこととされている金額のおおむね2割を超える場合

(2)当該賃借期間の開始の日の属する事業年度終了の日において、当該無償等賃借期間内の日の属する各事業年度のいずれかの事業年度で、当該事業年度における賃借期間のおおむね5割を超える期間が賃料の支払がない又は通常に比して少額であるものとなると見込まれる場合(当該契約に係る無償等賃借期間が4月を超える場合に限る。)

3. 会計基準の適用対象会社(上場企業等)の処理

賃料総額を契約期間で按分した金額を各事業年度に収益(貸手)、費用(借手)として会計処理することになります。税務処理も会計処理と同様の取扱い(貸手は法人税法第22条の2第2項、借手は法人税基本通達12の5-3-2)となるため税務調整は発生しません。

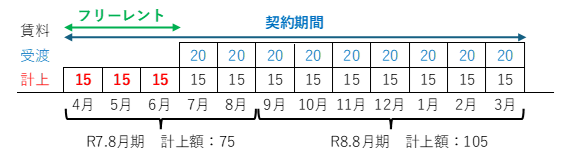

<参考1/按分基準>

決算時期:毎年8月末日

契約期間:令和7年4月~令和8年3月

フリーレント期間:令和7年4月~6月

賃料総額:180(フリーレント期間経過後毎月20)

会計基準の適用対象会社は、以下の法人です。

・上場企業等の金融商品取引法の適用対象会社とその子会社、関連会社

・会社法上の大会社等(資本金5億円以上又は負債合計200億円以上の株式会社)、会計監査人を設置する会社とその子会社

4. 会計基準の適用対象外の会社(中小企業等)の処理

中小企業等の会計基準適用対象外の法人では、以下の処理パターンがあります。

(1)会計基準による会計処理を行う場合

3.会計基準の適用対象会社(上場企業等)の処理と同様の取扱いです。

(2)会計基準による会計処理を行わない場合

賃料の受渡しがあった各事業年度に収益(貸手)、費用(借手)として会計処理することになります。税務処理も会計処理と同様の取扱い(貸手は法人税法第22条の2第2項、借手は法人税法第53条)となるため税務調整は発生しません。

<参考2/受渡基準>

決算時期:毎年8月末日

契約期間:令和7年4月~令和8年3月

フリーレント期間:令和7年4月~6月

賃料総額:180(フリーレント期間経過後毎月20)

5. 留意点

(1)中途解約不能条項の有無

フリーレント期間のある賃貸借契約については、通常、中途解約不能条項があります。中途解約不能条項がある場合は、賃料総額が確定するため会社規模によって<参考1/按分基準>又は<参考2/受渡基準>の方法によることとなります。中途解約不能条項がない場合は、賃料総額が確定しないため<参考2/受渡基準>によることとなります。

(2)課税上の弊害がある場合

具体的には2.通達(1)減額が多額な場合、(2)フリーレント期間が長すぎる場合が該当します。該当する場合、借手は賃料総額を契約期間で按分した金額<参考1/按分基準>で損金算入することはできず、支払を行った年度で損金算入<参考2/受渡基準>することとなります。

(3)契約期間開始時期

令和7年4月以降に開始する契約については、会計基準と通達が新設されたことから、上記1から4までの取扱いで明確になりました。通達が新設される令和7年3月までに開始した契約について、借手の税務処理は賃料の支払年度に損金算入する取扱いのみでした。

<参考3>のように、賃料総額を契約期間で按分した金額で費用計上(会計処理)を行っている場合、支払い年度に損金算入する税務の取扱いと認識年度のズレが生じるため税務調整が必要となりますが、そのようなケースでは新設された通達の適用外のため、契約期間終了まで同様の処理を継続する必要があります。

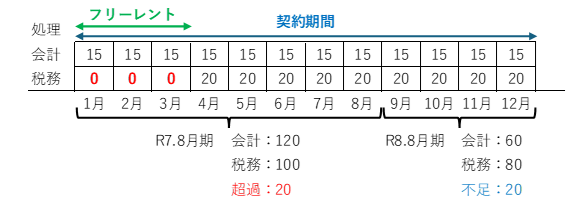

<参考3>

決算時期:毎年8月末日

契約期間:令和7年1月~令和7年12月

フリーレント期間:令和7年1月~3月

賃料総額:180(フリーレント期間経過後毎月20)

① 令和7年8月期

会計は賃料120を費用計上していますが、税務の損金は100のため超過している20について税務調整が必要です。

【税務調整】未払賃料否認 20(加算・留保)

② 令和8年8月期

会計は賃料60を費用計上していますが、税務の損金は80のため不足している20について税務調整が必要です。

【税務調整】未払賃料認容 20(減算・留保)

(4)個人事業者の取扱い

上記の取扱いは法人を対象としているため、個人事業者は賃料の受渡のあった年に計上します。

<参考2/受渡基準>

詳細な内容につきましては、当税理士法人の担当者にお問い合わせください。

過去の税の情報はこちらからご覧頂けます。

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086

宗和税理士法人

TEL 03-3669-8085 FAX 03-3669-8086